2017年注册会计师考试《税法》高频考点二

2017-06-21

中2017年注册会计师考试《税法》高频考点二

税法基本理论

一、税法的原则

|

两类原则 |

具体原则 |

要点 |

|

税法的基本原则 |

1.税收法定原则 |

内容包括税收要件法定原则和税务合法性原则 |

|

2.税收公平原则 |

税收负担必须根据纳税人的负担能力分配,负担能力相等,税负相同 | |

|

3.税收效率原则 |

| |

|

4.实质课税原则 |

应根据客观事实确定是否符合课税要件,并根据纳税人的真实负担能力决定纳税人的税负,而不能仅考虑相关外观和形式 | |

|

税法的适用原则 |

1.法律优位原则 |

(1)含义:法律的效力高于行政立法的效力 |

|

2.法律不溯及既往原则 |

(1)含义:一部新法实施后,对新法实施之前人们的行为不得适用新法,而只能沿用旧法 | |

|

3.新法优于旧法原则 |

(1)含义:新法、旧法对同一事项有不同规定时,新法的效力优于旧法 | |

|

4.特别法优于普通法原则 |

(1)含义:对同一事项两部法律分别订有一般和特别规定时,特别规定的效力高于一般规定的效力 | |

|

5.实体从旧、程序从新原则 |

(1)实体税法不具备溯及力 | |

|

6.程序优于实体原则 |

(1)含义:在诉讼发生时,税收程序法优于税收实体法适用 |

二、税收法律关系

(一)税收法律关系的构成

|

三方面 |

内容 |

|

1.权利主体 |

(1)双主体: |

|

2.权利客体 |

征税对象 |

|

3.税收法律关系的内容 |

征、纳双方各自享有的权利和承担的义务 |

(二)税收法律关系的产生、变更与消灭

税收法律关系的产生、变更与消灭必须有能够引起税收法律关系产生、变更或消灭的客观情况,也就是由税收法律事实来决定。

(三)税收法律关系的保护

税收法律关系的保护对权利主体双方是平等的。

| 点击查看>>>>2016-2007年注册会计师考试历年真题及答案解析【各科目】 |

| 点击查看>>>>2017年注册会计师考试《税法》知识点汇总 |

| 点击查看>>>>2017年注册会计师考试《税法》专项练习8套 |

| 点击查看>>>>2017年注册会计师考试《税法》试题及答案10套 |

| 点击查看>>>>2017年注册会计师考试《税法》章节试题共7章 |

三、税法构成要素

税法的构成要素一般包括总则、纳税义务人、征税对象、税目、税率、纳税环节、纳税期限、纳税地点、减税免税、罚则、附则等项目。重点有:

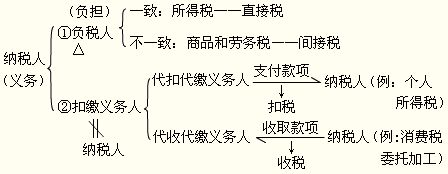

(一)纳税人:

1.含义:是税法规定的直接负有纳税义务的单位和个人

2.范围:自然人和法人;居民纳税人和非居民纳税人;

焚题库

智能题库APP,学习事半功倍

-

每日一练

每日10题 天天一练

-

章节练习

章节梳理 脉络清晰

-

模拟试卷

全真模拟 命中率高

-

历年真题

真题试卷 自我评估